Le bulletin de salaire expliqué à tous !

Et vous, vous comprenez votre bulletin ?

Comprendre le bulletin de salaire et savoir l’expliquer au salarié

Les questions sur le bulletin de salaire sont des interrogations récurrentes des salariés.

Comment calculer son net à payer à partir de son salaire brut ? Comment retrouver son net imposable et la retenue à la source qui en découle ?

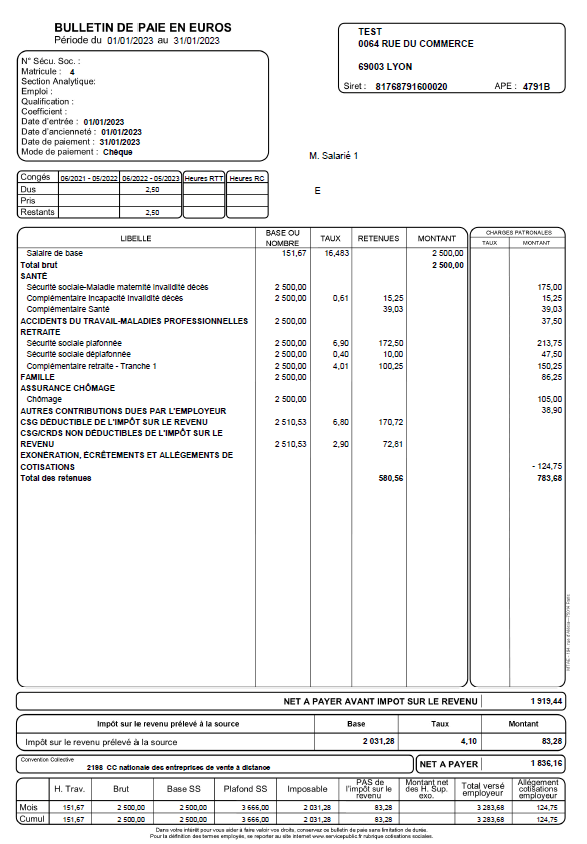

Nous allons décortiquer dans cet article ce bulletin de salaire qui n’aura plus de secret pour vous. D’ailleurs, retrouvez en fin d’article un exemple de bulletin de salaire à télécharger gratuitement. Vous pourrez enregistrer l’image pour vous permettre d’en conserver une copie sur votre ordinateur.

Qu’est-ce qu’un bulletin de salaire ?

Un bulletin de salaire, c’est quoi ? Définition !

Le bulletin de salaire est un document qui mentionne l’identification de l’employeur et du salarié ainsi que tous les éléments de la rémunération d’un salarié pour un mois donné.

Il est un reflet du contrat de travail. Il est également source d’information pour le salarié, car il indique les soldes de compteurs de congés payés, repos compensateur, … ainsi que le net imposable pour la déclaration de revenus annuelle.

En tout état de cause, ces informations sont capitales et des mentions erronées peuvent avoir des répercussions importantes tant pour le salarié que l’employeur.

Quand doit être remis le bulletin de salaire ?

Lors du paiement du salaire, l’employeur doit remettre au salarié un bulletin de salaire (article L.3243-2 du Code du travail).

En fonction du mode de gestion de l’entreprise, ce bulletin est soit remis en main propre, soit envoyé par voie postale. Il n’y a pas d’obligation d’émargement donc le bulletin peut être envoyé en lettre simple.

Sauf opposition du salarié, l’employeur a également la possibilité de lui remettre son bulletin de salaire sous forme électronique.

Le bulletin de salaire doit être remis tous les mois après la clôture de paie pour les salariés en périodicité mensuelle.

Comment lire un bulletin de salaire ? Comprendre sa fiche de paie !

Un certain nombre d’informations doivent être mentionnées dans le bulletin de salaire concernant l’employeur, le salarié et la relation contractuelle qui les lie.

Certains éléments ont un caractère obligatoire, d’autres sont facultatifs, mais nécessaires à la bonne compréhension du bulletin de salaire tant pour le salarié que pour le gestionnaire de paie.

Les éléments qui concernent l’employeur

Un certain nombre d’informations concernant l’employeur doivent obligatoirement être mentionnés sur le bulletin de salaire permettant d’identifier la « carte d’identité » de l’employeur :

- Nom et adresse de l’employeur.

- Code APE.

- N° Siret.

- Convention collective applicable, ou à défaut, une mention des articles du code du travail sur les durées des congés payés et du préavis.

D’autres informations peuvent être renseignées comme les coordonnées de l’Urssaf compétente.

Les éléments qui concernent l’identification du salarié

Comme pour l’employeur, certaines informations doivent obligatoirement être renseignées sur le bulletin de salaire permettant d’identifier le salarié :

- Nom.

- Emploi.

- Classification conventionnelle : elle est déterminée en général par un niveau et un coefficient définit par la convention collective.

D’autres informations, qui n’ont pas de caractère obligatoire, sont habituellement renseignées sur le bulletin de salaire.

Il peut s’agir du numéro de matricule du salarié dans l’entreprise, du numéro de sécurité sociale, des coordonnées du salarié, de l’affectation du salarié dans l’entreprise (agence, service, direction, …) ainsi que la date d’entrée et la date d’ancienneté.

Les éléments relatifs au travail du salarié et à son salaire

Le bulletin de salaire doit mentionner la durée du travail du salarié et, le cas échéant, le forfait heures ou jours pour les salariés en convention de forfait.

On peut considérer 3 regroupements constituant la rémunération du salarié.

Le salaire brut

Il s’agit de tous les éléments de salaire et accessoires au salaire, tels que le salaire de base, les primes, les heures supplémentaires ou les avantages en nature, qui sont soumis à cotisations et contributions sociales.

Le salaire brut doit correspondre au salaire déplafonné de l’assiette de cotisation. Toutefois, certains éléments peuvent être intégrés au salaire brut, mais n’être soumis qu’à la CSG/CRDS comme la prime d’intéressement par exemple.

Par ailleurs, en cas de déduction spécifique pour frais professionnels ou assiette forfaitaire, le salaire brut sera différent de l’assiette de cotisation.

Le bulletin de salaire doit obligatoirement mentionner le montant de la rémunération brute totale.

Les cotisations et les contributions sociales

Depuis le 1er janvier 2017 pour les entreprises de + de 300 salariés, et depuis le 1er janvier 2018 pour toutes les entreprises, le bulletin de salaire a été simplifié, c’est ce qu’on appelle le bulletin de salaire “clarifié”

Il s’agit notamment d’un regroupement, d’un ordonnancement et des libellés définis par arrêté concernant les informations relatives aux cotisations et contributions sociales ainsi qu’à la retenue à la source de l’impôt sur le revenu (décret n°2016-190 du 25 février 2016).

Le bulletin de salaire doit mentionner :

- Le montant et l’assiette de cotisations et contributions sociales salariales et patronales.

- Les taux de cotisations et contributions salariales.

- Les taux de cotisations et contributions patronales ne doivent pas apparaître.

- Les allégements éventuels de cotisations.

Certains services paie utilisent des bulletins détaillés afin de faciliter les contrôle de paie notamment concernant les taux de cotisations patronales.

Les cotisations et contributions sociales sont désormais regroupées par catégorie. L’ordonnancement et les libellés sont définis par la règlementation.

- Santé : il s’agit des cotisations obligatoires « maladie/maternité/décès », des cotisations complémentaires « invalidité/incapacité/décès » et complémentaire santé.

- Accidents de travail/maladies professionnelles.

- Retraite : il s’agit des cotisations de sécurité sociale plafonnée et déplafonnée, les cotisations de retraite complémentaire tranche 1 et 2 et les cotisations de retraite supplémentaire.

- Famille : il s’agit de la cotisation « Allocation familiale ».

- Assurance chômage : il s’agit des cotisations « chômage » et « APEC » qui concerne seulement les cadres.

- Autres contributions dues par l’employeur : il s’agit des autres contributions patronales non mentionnés dans les rubriques ci-dessus.

- CSG déductible de l’impôt sur le revenu.

- CSG/CRDS non déductible de l’impôt sur le revenu.

- Exonération de cotisations employeur.

L’assiette de la CSG/CRDS est différente des autres bases de cotisation. Elle se calcule comme suit dans le cas général : (salaire brut X 98.25%) + part patronale des complémentaires « prévoyance » et « santé ».

Dans notre exemple ci-dessous le calcul de la base CSG/CRD est le suivant :

(1930 X 98,25%) + 9.75 + 36.21 = 1942.18

Le total des cotisations salariales et patronales est porté en dessous des lignes de cotisations.

Le salaire net

Il y a différentes notions de salaire net qui doivent figurer sur le bulletin de salaire :

- Le salaire net imposable : il s’agit de tous les éléments de rémunération qui sont soumis à l’impôt sur le revenu. Il se calcule de la manière suivante : salaire brut – cotisations et contributions sociales + cotisation CSG/CRDS non déductible de l’impôt sur le revenu (2.90%) + part patronale de complémentaire santé.

- Le salaire net à payer avant impôt sur le revenu : salaire brut – cotisations et contributions salariales + primes et indemnités exonérées d’impôt sur le revenu – les éventuelles déductions (saisie sur salaire, acompte sur salaire, cession sur salaire …).

- Le salaire net à payer qui sera versé au salarié se calcule de la manière suivante : salaire net avant impôt sur le revenu – montant de l’impôt sur le revenu.

Dans notre exemple ci-dessous le calcul est le suivant :

Net imposable : 1930 – 507.23 + 36.21 +56.32 = 1515.30

Net à payer avant impôt sur le revenu : 1930 – 507.23 + 259 = 1681.77

Net à payer : 1681.77 – 46.97 = 1634.79

Montant total versé par l’employeur

Le bulletin de salaire doit mentionner la rubrique « montant total versé par l’employeur » qui se calcul de la manière suivante : rémunération brute du salarié + cotisations et contributions patronales – exonérations de cotisations patronales.

Dans notre exemple ci-dessous le calcul est le suivant :

1930 + 460.07 = 2390.07

Le bulletin de salaire détaille le processus de calcul du salaire brut au net à payer versé au salarié en détaillant tous les éléments intermédiaires comme les cotisations sociales et le prélèvement à la source de l’impôt sur le revenu.

Le salaire net, si on parle du net à payer, correspond au salaire brut diminué des cotisations et contributions sociales ainsi que du prélèvement à la source auquel on ajoute les éventuels indemnités non soumises à cotisations et retenue diverses.

Les éléments liés à l’impôt à la source

Le prélèvement à la source est présenté en bas de bulletin avant le net à payer. Il indique l’assiette de calcul, le taux d’imposition et le montant de l’impôt. Le taux est communiqué par l’administration fiscale. En l’absence de taux, l’employeur applique un taux neutre.

L’assiette de calcul est généralement la même que le net imposable sauf cas particuliers en cas d’IJSS subrogées par exemple.

Gain sur le net à payer suite aux suppressions de cotisations salariales de maladie et de chômage

Depuis le 13 mai 2018, une ligne « dont évolution de la rémunération liée à la suppression des cotisations chômage et maladie » doit être portée sur le bulletin de salaire.

Cette rubrique correspond à l’allègement de cotisations salariales suite à la suppression des cotisations de chômage et maladie.

Ce montant se calcul de la manière suivante : montant de la cotisation salariale au taux de 0.75% + montant de la cotisation salariale chômage au taux de 2.40% – l’augmentation du taux de CSG de 1.70%

Les éléments liés aux congés payés

Le bulletin de salaire doit obligatoirement mentionné les dates prises des congés payés ainsi que l’indemnité de congés payés. En pratique une prise de congés se traduit comme suit sur le bulletin de salaire.

| Retenue congés payés | 2 | -200 |

| Indemnité congés payés | 2 | 200 |

Congés payés du 01/08/19 au 02/08/19 (en général en bas de bulletin)

Le compteur de congés est également indiqué en bas de bulletin de salaire ou dans un document annexé au bulletin de salaire avec les congés acquis et les congés en cours d’acquisition.

Si existences d’autres compteurs (RTT, repos compensateur, …), ils sont également indiqués avec les compteurs de congés payés.

Les déductions et ajouts divers :

Le bulletin de salaire doit mentionner la nature et le montant de toutes les déductions et versements non soumis à cotisation.

Il peut s’agir par exemple :

| Déductions | Versements non soumis à cotisations |

| Acompte | Frais professionnels |

| Titre restaurant | Indemnités de rupture |

| Avance sur salaire | Participation aux frais de transport |

Quelles sont les mentions interdites sur un bulletin de paie ?

Certaines informations ne doivent pas être portées sur le bulletin de salaire. Il s’agit notamment :

- Du droit de grève : les retenues d’absences pour la grève ne doivent pas préciser le motif de l’absence en indiquant par exemple « retenue pour absence non rémunérée »

- De l’activité des représentants du personnel : les heures de délégation ne doivent pas figurer sous cette appellation par exemple, mais avec un libellé plus généraliste comme « autres heures » ou « heures diverses »

Ne doit pas être mentionnées toutes informations portant atteinte aux droits des personnes et aux libertés individuelles ou collectives.